teljes éves árbevétele

lízingjeinek összege

Miért érik meg a Széchenyi Kártya Program MAX+ Hitelek?

Szabad felhasználás vagy beruházás

Állami támogatással

Kiszámítható költségek

Akár 10 év futamidő

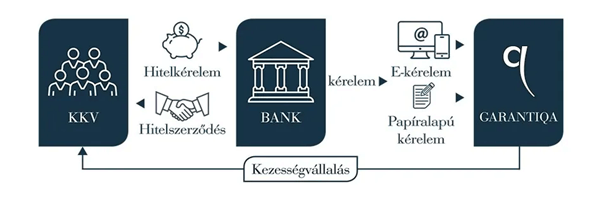

Széchenyi Kártya Program MAX+ Hitelek igénylésének menete

-

1.Kalkuláció

Vállalkozásod néhány pénzügyi adata alapján itt az oldalon készíthetsz egy gyors kalkulációt arról, hogy milyen összegű hitel igényelhető.

A kalkulátor megmutatja a vállalkozásod számára elérhető maximum hitelösszegeket, futamidőket és kamatokat is. Pontosabb kalkulációért viszont mindenképp kérd tanácsadónk segítségét!

Ha a hitelösszeggel, vagy a feltételekkel kapcsolatban kérdésed van, még a hiteligénylés benyújtása előtt mindenképpen egyeztess tanácsadónkkal, segítünk! -

2.Tanácsadás

A tanácsadónk részletesen átbeszéli veled vállalkozásod hiteligényeit, segít előkészíteni a benyújtáshoz szükséges dokumentumokat . Ezen kívül megvizsgálja és előminősíti a vállalkozásod, hogy minden gördülékenyen menjen.

Tanácsadónk egy munkanapon belül visszahív.

A lehető leggyorsabb hitelfelvételhez a szükséges dokumentumokat időben készítsd össze és ügyelj azok érvényességi idejére is! -

3.Hitelkérelem benyújtása

A hitelkérelmet a KAVOSZ oldalán megtalálható, számodra legkényelmesebben elérhető Széchenyi Kártya Program hiteltermékeket regisztráló irodában személyesen kell beadnod. Benyújtáskor jelezd, hogy az Erste Banknál fogod felvenni a hitelt!

Széchenyi Kártya Program hiteltermékeket regisztráló irodák térképes keresője

-

4.Hitelbírálat

A regisztráló iroda továbbítja a kérelmet bankunkhoz. Ha minden dokumentum, adat, információ rendelkezésünkre áll a döntéshez, akkor ebben a szakaszban nem kell semmit tenned. Ha kérdésünk, kérésünk van, tanácsadónk jelezni fogja.

Hiánypótlás esetén is számítunk a gyors segítségedre, hogy a lehető leghamarabb aláírhasd a szerződést. Itt is érdemes ügyelni a dokumentumok érvényességi idejére! -

5.Szerződés aláírása

Pozitív döntést követően mi mindent előkészítünk, hogy a bankfiókban már csak alá kelljen írnod a papírokat.

Tanácsadónk azt is egyezteti majd veled, hogy melyik a legmegfelelőbb időpont számodra a szerződéskötésre.

Hiánypótlás esetén is számítunk a gyors segítségedre, hogy a lehető leghamarabb aláírhasd a szerződést. Itt is érdemes ügyelni a dokumentumok érvényességi idejére! -

6.Folyósítás

Ideális esetben már semmi további teendőd nincs. A garantőrök (Garantiqa Zrt. / Agrár-Vállalkozási Hitelgarancia Alapítvány készfizető kezessége) jóváhagyását követően folyósítjuk vállalkozásod számára az igényelt kölcsönt.

A beruházási hitel folyósítása hosszabb időt vehet igénybe, mint a többi hitelé.

Hasonlítsd össze a Széchenyi Kártya Program MAX+ hiteleket

| Hitel neve |

Széchenyi Kártya Folyószámlahitel MAX |

Széchenyi Likviditási Hitel MAX |

Széchenyi Beruházási Hitel MAX |

Agrár Széchenyi Kártya Folyószámlahitel |

|---|---|---|---|---|

| Maximális hitelösszeg | 120 millió Ft | 120 millió Ft | 120 millió Ft | 120 millió Ft |

| Hitel típusa | Folyószámlahitel | Eseti, törlesztéses hitel | Eseti, törlesztéses hitel | Folyószámlahitel |

| Futamidő |

1, 2, vagy 3 év

Széchenyi Energiakártya* esetén fix 1 év |

2 vagy 3 év | Maximum 10 év | 1, 2, vagy 3 év |

| Fedezet |

|

|

|

|

| Egyszeri díj | Sávos (30e Ft - 230e Ft) | 1,5% | 2,0% | Sávos (15e Ft - 300e Ft) |

| Kamat | FIX 3% / év | FIX 3% / év |

FIX 3% / év

Zöld átállást és a fenntartható fejlődést támogató hitelcélokra irányuló ún. „ZÖLD konstrukció esetén FIX 1,5% / év |

1 havi BUBOR |

| Kezelési költség (kamattal megegyező módon a kihasznált hitelre fizetendő) | 0% / év | 0% / év | 0% / év | 0,8% / év |

| Rendelkezésre tartási jutalék (a fel nem használt hitelre fizetendő) | 1% / év | - | - | - |

| Kezességi díj (a garantált hitelösszegre számítva) | 0,4% / év | 0,6% / év | 0,3% / év | Agrár Széchenyi Kártya Üzletszabályzat 7. sz. melléklete szerinti díjazás |

Maradtak kérdéseid?

-

Agrár Széchenyi Kártya, Széchenyi Kártya Folyószámlahitel MAX+, Széchenyi Turisztikai Kártya MAX+ - folyószámlahitel

Széchenyi Likviditás Hitel MAX+ és Széchenyi Beruházási Hitel MAX+ - eseti, törlesztéses hitelekFolyószámlahitel: egy pénzforgalmi bankszámlán (vállalkozás számlája) rendelkezésre tartott hitelkeret.

Mit jelent ez? A vállalkozásnak a számláján a hitelkeretnek megfelelő összeggel több áll rendelkezésére, ennyivel többet tud költeni. Ha elfogy ez a keret, de érkezik pénz a számlára, akkor feltöltődik a keret és így újból lesz költhető pénz. A fel nem használt keret összegéig mindig van szabad költhető pénz. Kamatot mindig az épp kihasznált hitelösszegre számítjuk, de csak negyedévente kell megfizetni (rendszer naponta kiszámolja, letárolja és negyedévente beterheli a számlára). A fel nem használt hitelrészre rendelkezésre tartási jutalékot számol és terhel be.

A hitelt 1, 2 vagy 3 évig lehet folyamatosan használni. A hitel lejáratakor eltűnik ez a keret a számláról és az épp az adott napon kihasznált összeg tartozásként jelenik meg a számlán. Azaz ezzel az összeggel mínusz egyenleget fog mutatni a számla és ezt azonnal, egy összegben vissza kell fizetni.

Ezért fontos figyelni a szerződésben megadott lejárat dátumára.

Két megoldás létezik, Ha nincs szükség tovább a hitelkeretre, akkor figyelni kell, hogy azon a napon már ne használják a hitelkeretet, azaz teljesen fel legyen töltve, így rendben megszűnik a hitel. Persze a kamatok és egyéb díjakra is kell elegendő pénznek lennie a számlán.

Ha szeretné tovább is használni a hitelt, időben kell kérni a meghosszabbítást, hogy még a lejárat előtt minden feltétel adott legyen ahhoz, hogy egy új lejáratot állítsunk be. Ehhez új kérelem kell, hitelbírálat, szerződéskötés, garantőr intézmény jóváhagyása, ellenőrzések és könyvelés.

Eseti, törlesztéses hitel: Ez azt jelenti, hogy egy- vagy több részletben adjuk oda a pénzt, és mikor a teljes, szükséges összeget odaadtuk, a következő hónaptól el kell kezdeni visszafizetni. A kamatot mindig az aktuális tőketartozásra számítjuk, azaz ahogy egyre nagyobb összeget fizet vissza a vállalkozás, úgy egyre kevesebb kamatot kell fizetni. A kamatot és egyéb díjat a hitellel egy időben terheljük be az ügyfél számláján (azaz levonjuk ezeket az összegeket az ott levő pénzből), ha nincs elegendő pénz a számlán, mínuszba megy a számla és így tartozást mutat, amit azonnal rendezni kell. Figyelni kell ezekre a havi fizetésekre, hogy elegendő pénz legyen a számlán, mert ha nem, fel kell szólítanunk a vállalkozást, hogy fizessen. Ha a teljes hitelösszeget havonta, részletekben visszafizette és már nincs semmilyen tartozása a vállalkozásnak a bank fele, megszűnik a hitel, nincs más teendő.

-

A leglényegesebb különbségek a 2 hitel között, hogy a likviditási hitelből jellemzően a vállalkozás forgóeszközeinek és működésének költségeit lehet finanszírozni, így ez egy alacsonyabb összegű hitel, amit 3 év alatt kell visszafizetni. Egy összegben odaadjuk a hitelt és nem kell számlával, vagy bármely egyéb számviteli bizonylattal igazolni, hogy mire költi a vállalkozás.

Ehhez a hitelhez nem kell ingatlan, vagy egyéb tárgyi fedezet.

Beruházási hitel, ahogy a neve is mutatja, a vállalkozás beruházásait, fejlesztéseit finanszírozza. Azaz a tárgyi eszközök beszerzését, bővítését, felújítását, építését, stb.. Ehhez számlát, adás-vételi szerződést, vagy valamilyen egyéb számviteli bizonylatot, igazolást be kell mutatni és csak arra adjuk oda a pénzt, azaz már előre igazolni kell, hogy a pénzt valóban a szerződésben meghatározott célra használja a vállalkozás. Itt akár több részletben, több számla alapján is odaadjuk a hitelt, amit a szerződésben meghatározott idő – ez maximum 10 év lehet - alatt kell visszafizetni. Tehát a beruházási hitelt konkrét célra adjuk és ellenőrizzük, hogy tényleg csak azt fizessük ki, viszont magasabb összegben.

Beruházási hitelhez minden esetben ingatlan fedezet szükséges.

-

Széchenyi Kártya folyószámlahitelek

- Ez egy készenléti hitelkeret - azonnal felhasználható, amikor fizetnie kell.

- A keret automatikusan feltöltődik a számlára beérkező vagy befizetett pénzből és újra elérhető, amikor szüksége van rá.

- Ha nem érkezik pénz a számlára, akkor elfogy a keret, és a továbbiakba már nem tud ebből fizetni.

- A szerződés lejáratakor egy összegben vissza kell fizetni a felhasznált hitelt, azaz fel kell tölteni a keretet.

- Ha meghosszabbítja a hitelkeretet (újra szerződéssel vagy szerződésmódosítással), az újból rendelkezésre áll és bármikor felhasználható.

Széchenyi Likviditási hitel

- Minden olyan rövidebb távon megtérülő kiadásra fordítható, ami a vállalkozás működéséhez, forgóeszköz beszerzéséhez kapcsolódik (pl. rezsiköltségek, munkabér, anyag, árú, készlet stb.)

- Ezt a hitelt egy összegben kapja meg és nem kell igazolni, hogy a vállalkozás mire használja fel.

- Havi részletekben kell visszafizetni és nincs lehetőség hosszabbítani. Ha szeretné újra igénybe venni, új szerződést kell kötnünk.

Széchenyi Beruházási hitel

- Ezt a hitelt olyan beruházásra, fejlesztésre fordíthatja, amit tartósan fog a vállalkozásban használni és az energiahatékonyságot és/vagy technológia váltást segíti. Néhány példa:

- székhelynek/telephelynek szükséges ingatlan megvásárlása, mely esetben igazolható, hogy az új székhely/telephely energiahatékonyabbnak vagy energiatakaréskosabbnak minősül

- gép, gyártósor, egyéb berendezés, eszköz megvásárlása, mely fejlettebb technológiájú, mint a meglévő

- kis- és nagyhaszon gépjárművek (vontatmányaik) megvásárlása (kivéve pick-up-nak vagy terepjárónak minősülő (jellemzően N1G jármű kategória besorolású), valamint a 25 MFt + ÁFA összeget meghaladó vételárú gépjárművek)

- A beruházási hitelt konkrét célra adjuk, azaz igazolni kell a pénz elköltését. A gyakorlatban ez úgy valósul meg, hogy az adás-vételi szerződés, számla vagy egyéb megfelelő számviteli bizonylat szerinti eladónak fizetjük ki az ott szereplő összeget.

- Havi részletekben kell visszafizetni és nincs lehetőség újra igénybe venni a már egyszer megfizetett összeget.

-

Igen. ÁFA-körös vállalkozásoknál a beruházás tervezett nettó (ÁFA nélküli) költségének minimum 10%-át kell saját erőként/önerőként befizetni. A nem ÁFA-körös vállalkozásoknál a minimum elvárt saját erő 20%.

Hogy tudom elindítani a hitelkérelmet?- A hitelkérelmet a területileg illetékes regisztráló irodában tudja elindítani. Az irodák listája megtalálható a www.kavosz.hu oldalon.

- A szükséges dokumentumokat a regisztráló irodákban tudja beszerezni, de letölthetők a KAVOSZ Zrt. weboldaláról is.

Keresse fel bankfiókunkat a kérelem benyújtása előtt! Tanácsadó kollégánk segít Önnek átnézni az igénylőlapot és a szükséges dokumentumokat.

-

Biztosítékként az alábbiakat fogadjuk el:

- a Garantiqa Hitelgarancia Zrt. készfizető kezességvállalása és

- magánszemély tulajdonos(ok) készfizető kezességvállalása és

- ha a vállalkozásnak van más banknál vezetett pénzforgalmi számlája, akkor felhatalmazó levél arra, hogy beszedhetjük a vállalkozás tartozását és

- a szerződésben előírt számlaforgalom teljesítése,

- továbbá csak a Széchenyi Beruházási Hitel MAX+ esetén ingatlan fedezet is szükséges

-

A Garantiqa Hitelgarancia Zrt. (GHG) készfizető kezességvállalás lehetővé teszi, hogy olyan vállalkozások is forráshoz jussanak, akiknek nincs elegendő felajánlható biztosítékuk, emiatt nem tudnánk hitelt nyújtani nekik. A Garantiqa Hitelgarancia Zrt., mint kezes, megfizeti a tartozás egy részét a vállalkozás helyett, ha az nem tud fizetni.

Három fontos információ ezzel kapcsolatban:- nem 100%-ban nyújt fedezetet a banknak,

- a garantőr intézmény szabályozza, hogy milyen vállalkozás hiteléért vállal kezességet (azaz ez sem alanyi jogon jár)

- ha a GHG fizet a vállalkozás helyett, az negatív hatással lesz a későbbi hitelek igénylésekor mind a vállalkozásnak, mind a kezes magánszemélynek és kizárja őket a támogatott hitelekből.

A Garantiqa a bankokkal áll közvetlen partneri kapcsolatban, a vállalkozások a bankok közvetítő szerepe segítségével igényelhetik a kezességvállalást.

-

A hitelügyletbe készfizető kezesként bevont személynek vállalnia kell, hogy ha az adós nem tud fizetni, akkor ő fizeti meg a vállalkozás tartozását a banknak, vagyis helyette teljesíti a hiteltörlesztést. Ezt a kezesi szerződésben aláírásával jogerősen vállalja és ez alapján kell fizetnie probléma esetén.

Miről érdemes még tudnom a hitellel kapcsolatban?

Előzetes hitelösszeg kalkuláció és feltétel ellenőrzés érdekében keresse fel az Önhöz legközelebb eső Erste Bank fiókot, ahol az Igénylő lapok kitöltésében is segítséget kaphat.

A hitelkérelem benyújtásához szükséges dokumentumokat a regisztráló irodákban tudja beszerezni, de letölthetők a KAVOSZ Zrt. weboldaláról is.

A tájékoztatás nem teljes körű és nem minősül ajánlatnak, illetve nem jelent bankunk számára szerződéskötési kötelezettséget. Az Erste Bank saját hitelbírálati szempontjai alapján jogosult dönteni. A szerződéses feltételeket és kondíciókat a Mikrovállalati Hitelügyletek Általános Szerződési Feltételei, a Mikrovállalati Hirdetmény és a Széchenyi Kártya Program Hirdetmény tartalmazza.

A dokumentumok megtalálhatók a www.erstebank.hu weboldalon és bankfiókjainkban. A Széchenyi Kártya Program hiteleinek igénylése a KAVOSZ Zrt. (az Erste Bank Hungary Zrt. megbízottja) közreműködésével történik.